★住宅ローンの返済負担率とは

住宅を購入する時に全額一括で支払いをする方はほぼいないでしょう。ほとんどの方が住宅ローンを利用しますが、その適正額はどのように求めれば良いのでしょうか?

まず当たり前のことですが、年収が多くなれば住宅ローンで借りられる金額も大きくなります。基本的には年収に占める返済負担率を設定して住宅ローンの適正額を求めます。書籍などでは返済負担率を20~30%で設定するのが一般的とされていますが、実際にこれを設定するのはなかなか難しい作業です。なぜなら変数が多すぎて人それぞれの状況によって様々な考え方ができるからです。これを2つの具体例を使って説明したいと思います。

ケース1 Aさん35歳 会社員 年収600万円 家族構成は妻と子供3人

ケース2 Bさん35歳 公務員 年収400万円 家族構成は妻のみ

返済負担率の設定に大切なのは現在から未来における収入と支出のバランスです。AさんはBさんよりも年収が高く現時点では有利ですが、Bさんは公務員なので将来に渡り安定しています。家族構成ではAさんには子供が3人いますので、将来お金がたくさん必要になります。一方、Bさんの場合、このまま子供を持たないのであれば支出面ではかなり有利だと言えます。このように返済負担率を設定しようとしても変数が多すぎてよくわからないのです。ざっくり25%で試算することにはあまり意味がありません。

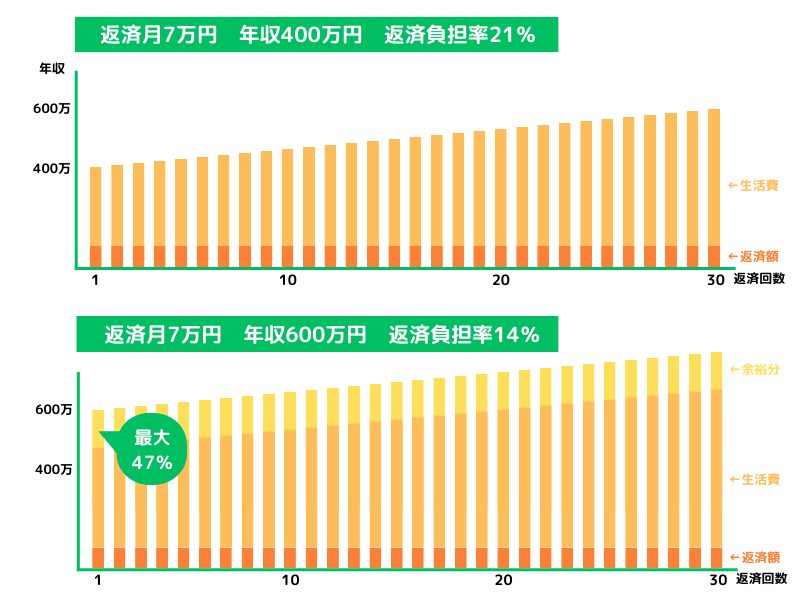

次に下のグラフを見て返済負担率をイメージしてみてください。

グラフのように例えば月々同じ返済額7万円だったとして年収によって返済負担率が全く違ってくることがわかると思います。そして年収から返済額と生活費を差し引いた分が住宅ローンの返済に充てることができる余裕分となります。極論、年収600万の方では最大で47%まで返済負担率を引き上げることができます。

このように返済負担率を一律何%と設定して住宅ローンの返済額を決めてしまうのはかなり危険です。本当に意味のある試算をするのであればライフプラン表を使った詳細なシミュレーションが必要になってくるわけです。これは個人の方だけではなかなか難しい作業。やはりここはファイナンシャルプランナーなどお金のプロのチカラを借りることが最善の策だと思います。

富山で注文住宅を建てるなら、ホームコンサルではハウスメーカー、工務店など住宅会社のご紹介をご相談いただけます。